生活用纸2024年或前低后高

2023年生活用纸价格震荡下行,与成本跌幅较大、供需差扩大等因素有关。2024年生活用纸新增产能继续释放,终端前期库存逐步消化,供需微幅改善,纸价或呈现先低后高趋势,但因上半年价格偏低,预计2024年均价略低于2023年。

2023年生活用纸价格震荡下行,呈现前高后低状态

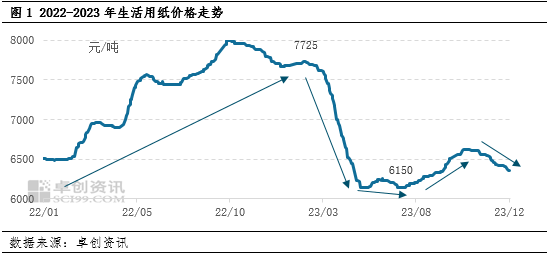

2023年生活用纸价格震荡下行,呈现前高后低状态。上半年受纸浆价格持续下行影响,生活用纸价格跌幅较大,下半年受生活用纸供需差持续扩大影响,价格处于低位震荡运行。

年生活用纸均价为6683元/吨,较2022年下滑9.05%,最高点在7725元/吨,出现在2月中旬,最低点6150元/吨,出现在7月中旬。具体来看,1-2月价格呈现微幅上行趋势,主因春节前后,下游备货以及纸企检修情况存在影响;3月开始价格持续下跌,且跌幅较大,由3月初的7765元/吨下跌至5月下旬的6167元/吨,主因上游纸浆价格持续下跌拖累;5-7月生活用纸价格处于底部震荡,主因供应端宽松及纸浆价格底部运行所致;8-10月,生活用纸价格震荡上行,主因上游纸浆价格拉涨影响,但因供需差有所扩大,导致纸价涨幅不及成本增幅;11-12月开始 市场由旺季向淡季转变,需求面下滑拖累纸价出现下跌情况。

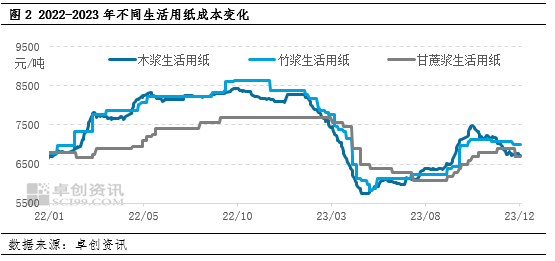

成本面下行,是导致2023年生活用纸价格整体下跌的重要因素

生活用纸主要成本中,浆料成本占总成本的80%以上,因此浆料价格变化是直接影响生活用纸成本变化的重要因素。

2023年中国进口针叶浆年均价6094元/吨,同比下跌14.68%;进口阔叶浆年均价5024元/吨,同比下跌20.57%;漂白竹浆板年均价5335元/吨,同比下跌19.21%;漂白甘蔗湿浆年均价7419元/吨,同比下滑11.81%。上游浆料价格导致生活用纸成本下行。2023年木浆生活用纸含税成本均值为6813元/吨,同比下跌14.04%,竹浆生活用纸含税成本均值为6890元/吨,同比下滑14.37%,甘蔗浆生活用纸含税成本均值为6781元/吨,同比下跌6.69%。因此成本跌幅较大拖累纸价呈现下行趋势。

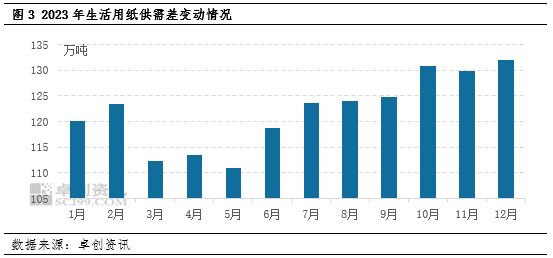

2023年生活用纸供需均有恢复,但供应增加仍略大于需求恢复

供应面宽松。2023年因生活用纸成本下滑,纸企利润不断修复过程中,纸企开工积极提升,导致生活用纸产量同比增长16.92%。叠加进口量增加,总供应量较去年同期增幅达13.94%左右,总体供应面表现较为宽松。

需求恢复不及供应增幅。2023年业者对生活用纸市场需求改善存较强预期,但进入复苏由预期走向现实的验证期后,市场发现终端需求改善的程度未能达到心理预期,导致供应增量大于需求增量,供需差有所拉大。从供需数据来看,上半年需求端增幅略微大于供应端,截至5月社会库存最低点,较2023年底下滑5.63%。随着纸企产量的持续增加,下游加工厂库存的快速补充,市场需求逐渐放缓,并在第四季出现明显供需差拉升情况,截至12月社会库存较2023年提升11.86%。

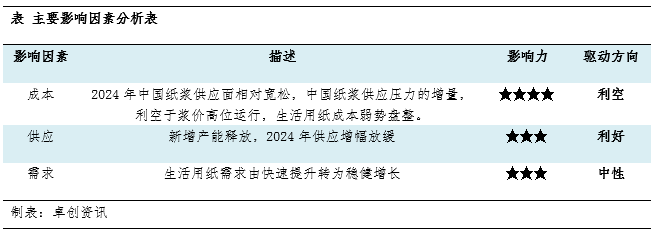

2024年生活用纸供需转为稳健发展,纸价先跌后涨

上游浆价承压,成本支撑不足。据不完全统计,2024年国内外纸浆新增产能预计在1000余万吨,其中国外纸浆新增产能基本分布在南美洲、欧洲地区,其出口目的地主要为中国,因此进口量增长5.94%,进而导致总供应量同比增长8.42%。总体来看,中国纸浆供应压力的增长,对浆价运行将有所压制。上游纸浆价格承压,生活用纸成本弱势运行情况下,对生活用纸价格难有利好支撑。

新增产能继续释放,供应保持增加。据卓创资讯统计,预计2024年新增产能170万吨以上,还是以部分头部企业及浆纸一体化企业产能投放为主。随着新增产能规划,生活用纸产能或保持增加趋势,且产量或将因产能增加而继续增长,但因市场竞争激烈,中小纸企利润收窄,总产量增幅或收窄,2024年或增长3.74%,对生活用纸价格或存利好影响。

生活用纸消费量稳中有升。随着全国居民人均可支配收入增加、使用习惯的养成、使用场景的增多等因素影响,生活用纸作为刚需用品,需求仍存在一定增加空间。卓创资讯预计2024年生活用纸下游消费量或增长6.03%。

综合以上,生活用纸保持供需双增的趋势,但因市场竞争比较激励,纸企利润收窄,供应增幅或略窄于需求增幅,供需矛盾微幅改善。卓创资讯预计,2024年生活用纸呈现前低后高趋势,但年度均价受上半年价格偏低影响,或微幅低于2024年,生活用纸年均价或跌至6421元/吨,日度价格在6150-6700元/吨波动。